吴忌寒第二,谁第一?比特大陆的IPO之路有多难?

当币圈人以为淘金最赚钱时,比特大陆却干起了向淘金者卖铁锹的生意——卖矿机,经历几轮熊市,它熬死了大部分竞争对手,占领80%的矿机市场份额,成为“矿圈一霸”。如今的IPO之旅,又为它增添一笔传奇色彩。

9月26日晚,比特大陆终于向港交所递交了招股书,此前一些媒体发布的“比特大陆以终止IPO”传言不攻自破,剧情出现反转,吴忌寒支持的比特现金当日涨幅22%。

这份神秘的招股书,刷遍了币圈的社群和朋友圈。下面我们将从招股书出发,为大家揭开比特大陆IPO的种种疑云。

01

大Boss不是吴忌寒?

比特大陆的盈利能力极强,管理团队却十分年轻,只有两人超过40岁,最小的联合创始人葛越晟年仅26岁。更让人意外的是,这组年轻化的公司里,为大多数人所熟知的吴忌寒却不是比特大陆的第一大股东。

招股书上显示,吴忌寒占股20.5%,而第一大股东是异常低调的詹克团,他拥有该公司36.58%的股份。很多人都只知“台前”吴忌寒,却对詹克团这个“技术男”非常陌生。

詹克团与吴忌寒,一个毕业于清华,一个毕业于北大,他们很早相识,却一直没有合作。2013年,为比特币着迷的吴忌寒萌生创立“比特大陆”的想法,他给一直从事芯片领域的詹发了一封邀请邮件,詹在看过比特币的白皮书后,毫不犹豫地就答应了吴忌寒,负责比特大陆的研发、矿机等业务。

据财新网报道,在最初吴、詹两人联手创业时,他们之间有一份对赌协议:詹不领一分钱工资,吴出行政费用和芯片研发费用,如果实现了芯片等两个关键技术指标,整个技术团队会拿到60%的股份。

显然,詹克团让比特大陆在技术上实现飞跃。此后,比特大陆被多家资本看上,吴忌寒也兑现诺言,詹的持股比例高于吴,他也被称为比特大陆的“技术之脑”。

02

为何有这么多人捧场?

根据招股书显示,比特大陆一共经历了三轮融资,分别是:

2017年8月,获得来自红杉中国、新天域资本、创新工场、IDG等5000万美元A轮融资;

2018年6月,获得2.927亿美元B轮融资,由红杉领投, 美国对冲基金 Coatue、新加坡经济发展局旗下投资机构 EDB Investments跟投;

2018年8月,获得4.42亿美元的B+轮融资, 由Crimson Partners 领投,中国科技产业投资管理有限公司、中投中财、淡马锡旗下的Palace Investments 跟投。

在第三轮融资中,比特大陆的估值约144亿美元,约合人民币990.45亿元,而前天刚上市的实体企业海底捞,通过22年的努力才达到这个体量。

跟大多数企业相比,比特大陆无疑是经济下行时少有的摇钱树。

还不到五岁的它今年上半年的收入达到28.45亿美元,主要股东净利润达7.43亿美元,约合人民币51亿。

像这种能在IPO之时就能实现盈利的公司不多,拼多多、美团、美图都是盈亏。有数据表明,比特大陆的“吸金效应”堪比市值522亿美元的小米:去年比特大陆净利润约合65亿元,而小米为54亿元。

2018年上半年正是币价持续狂跌之时,而比特大陆的生意却做得热火朝天,招股书里清楚地写着,2018年上半年,矿机销售占总收入的94.3%,超过2017年的全年总和,比特大陆成为比特币江湖里令人欣羡的赢家。

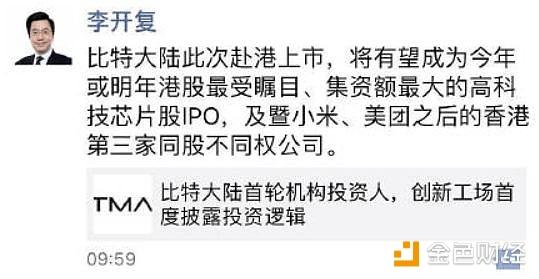

如此强大的盈利能力,也难怪红杉、新天域资本、创新工场、IDG等等资本会青睐于它。持有比特大陆1.13%的股份的李开复,直接在朋友圈表示:“比特大陆有望成为今年或明年港股最受瞩目、集资额最大的高科技芯片股IPO。”

03

最后能成功IPO吗?

比特大陆在招股书中呈现的一片祥和,并不代表上市就能高枕无忧。

在比特大陆31.64亿美元的总资产中,加密货币占总资产的28%,比特大陆目前持有BTC、BCH、ETH、莱特币、达世币为主,都是市场上的主流币,交易量大,变现也快。但截止2018年6月,由于今年币圈行情波动,比特大陆手中的加密货币市值蒸发不少。

有意思的是,在披露的资产负债表中,“加密货币”并没有以金融资产入账,而是单独以“加密货币”的新科目入账,这种财务记账方式是否合理、是否触及监管底线,也成为一大疑点。

在前文中我们可以看到,比特大陆上半年的盈利状况甚好,但不少人都在质疑比特大陆的第二季度实则是在亏钱。

Bitmex交易所非常乐于扒出比特大陆的不为人知的“秘密”,在它的官网上人人都能很清楚地看到Bitmex对比特大陆的研究。

这不,在比特大陆招股书出来的第一时间里,Bitmex就深扒出:

A、Bitmain最近一直在大幅亏损,2018年第二季度净亏损3.95亿美元;

B、生产成本浪费,在过去的18个月里,在芯片上损失达到了5亿美元;

C、Bitmain在2018年8月成功从投资者那里筹集了4.42亿美元,大大优化了他们的资产负债表的情况;

D、首次公开发行招股说明书显示该公司在2018年上半年实现净利润7.42亿美元,但我们从首次公开募股前“泄露”出的资料中得知,在第一季度,比特大陆的净利润为11.37亿美元,因此,比特大陆的第二季度是一个盈亏季度。

如果比特大陆有意掩盖盈利的真实状况,这不但会对IPO结果产生影响,还有可能受到投资人的法律追责。

此外,比特大陆的可持续盈利能力也让人担忧。随着币价的下跌,矿工的收入就会减少,此时加入矿工的大队伍将大幅度减少,市场上对矿机的需求也会大幅减少,而这一关对高度依赖矿机销售比特大陆来说是最致命的。

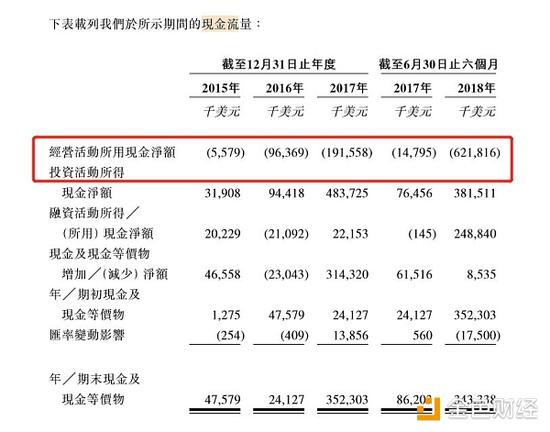

彭博社指出,虽然比特大陆上半年的净利润达到7亿美元,但是它的经营活动所用现金流净额为-6.2亿美元,这让人匪夷所思。

比特大陆给出的说法是:

我们的经营现金流出主要是购买产品和原材料、销售及营销费用、行政费用、研发费用和其他运营费用。于往绩记录期间,我们在销售的加密货币矿机中接受加密货币形式的付款,我们亦从自营挖矿及矿池运作中获得加密货币,然而,我们并没有将收取加密货币作为经营现金流入。

接受加密货币支付或成为比特大陆现金流的短板。

一来,面临数字货币市场的动荡影响,手里币的价值会蒸发,今年以来,大部分币价至少蒸发三分之二;二来,比特大陆愿意接受加密货币支付不代表别人也会,比如说比特大陆最大的供应商台积电,必然不会用这种高风险的结算方式 。

这两者叠加在一起,不得不让大家为比特大陆这种业务结构捏一把汗。

此前交易所BitMex在研究报告里讲到:“我们认为比特大陆决定IPO的主要原因之一是IPO能让他们在这场竞争中增加子弹,以消除对手。”

算下来,比特大陆已经是第三家在港股递交IPO申请的比特币矿机公司了:5月15日嘉楠耘智递交招股申请,6月24日,亿邦控股递交招股申请。

但至今为止,嘉楠耘智和亿邦控股都没有收到港交所的上市通知。就像谁也不知道熊市什么时候结束一样,比特大陆IPO之路也依然存在反转的可能。

时间:2018-09-29 13:20 来源: 转发量:次

声明:本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,不为其版权负责。如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。

相关文章:

相关推荐:

网友评论: