治小微金融获客风控老毛病,大数据+区块链开出

事情往往有表象与本质之分,小微企业融资难、融资贵这个表象的背后,实际上是金融机构获客难、风控难、征信难的痛点。

传统模式下,金融机构发放一笔小微贷款的平均人力成本在2000元左右,高成本、低利差,审核繁琐。此外还要面临可能的高坏账率,央行数据显示,当前金融机构小微企业贷款不良率为2.75%,比大型企业高1.7个百分点,单户授信500万以下贷款不良率更高,金融机构获得的收益较难完全覆盖风险。在这种情况下,金融机构自然缺乏动力去做小微贷款,小微企业融资难、贵也就在所难免了。

随着、人工智能、、区块链等技术在金融领域里的深化应用,上述情况是否有了突破性进展?近期,金蝶金融围绕“科技赋能小微金融”话题举办了一次行业沙龙,与联易融、凤凰金融、亚洲保理、平安证券、包商银行等金融机构的高管们一道,从金融机构角度出发,分享了小微金融科技在获客、风控、征信三方面的最新进展与思路。

获客:大数据、场景化筛选

中国7000万的小微企业,整体来说是偏弱的,小微企业防风险的能力弱,是一个无法改变的事实,怎么解决问题?

联易融联合创始人蒋希勇表示: 挑好的做,那些经营相对稳定且趋势向上的小微企业才是目标客户。 针对过去获客难、获客贵的痛点,蒋希勇提出了一个 全线上的、采用大数据驱动的互联网小微供应链金融新模式—数据风险漏斗与自动化筛选机制 。具体来讲,该数据风险漏斗模型自上而下分为:

第一层筛行业,由于不同行业在不同的经营周期里表现不一样,尤其在目前的经济周期下,挑行业对小微企业金融非常重要;

第二层筛区域,要充分考虑到每个区域的风险和当地的商风差异;

第三层筛供应链,调查清楚小微企业所在供应链上的核心企业是谁,这个企业是否靠谱;

第四层筛上下游,考察这个小微企业是否有好的供应商和上下游关系;

第五层筛交易的商品,分析小微企业的产品有没有受到其他商业或渠道模式的冲击;

第六层筛老板。

在蒋希勇看来, 化解小微企业融资难、融资贵的核心是要解决金融机构信贷收益与风险成本、运营成本的平衡问题。 该风险漏斗,利用大数据分析筛选优质小微企业来降低风险成本,利用全线上作业流程来降低运营成本,通过“大数据+全线上”,最终让小微企业信贷业务在成本与收益上更符合市场化的商业逻辑。

不过,需要注意的是,优质的小微企业并不一定急需融资,能否成为信贷客户,还需要考虑到其是否有信贷意愿。

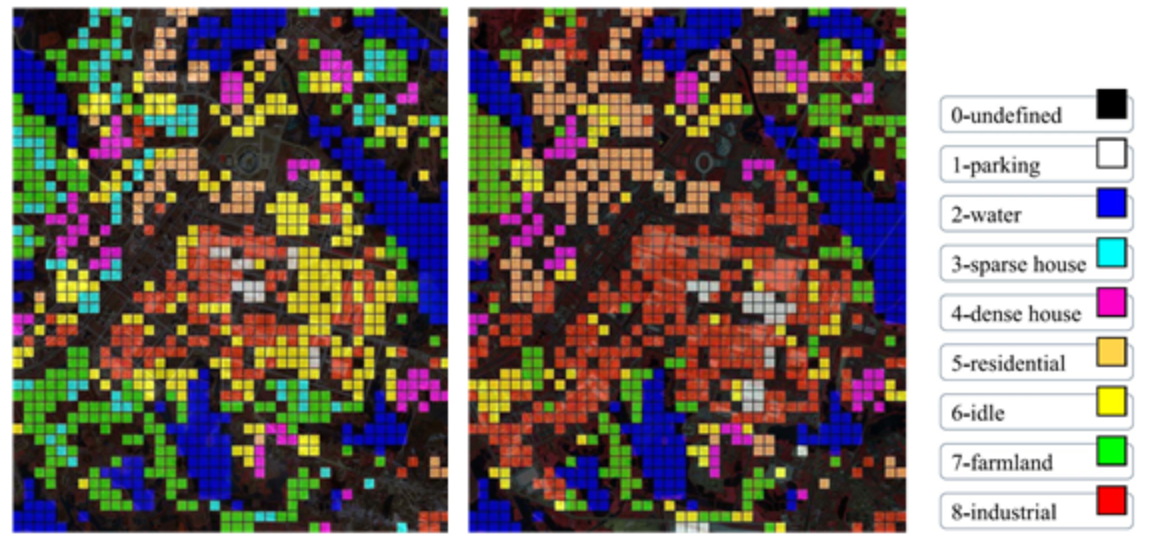

对此,金蝶征信总经理董聪带来一种思路: 以企业管理软件切入,实时搜集 企业的场景化交易数据,从而获取具有真实信贷意愿的小微企业 。

在董聪看来,场景即流量,财务软件、管理软件在企业日常经营场景、交易场景数据的积累方面,有自己的特点。雷锋网了解到,与阿里、腾讯、京东等围绕交易、支付场景积累的数据不同,金蝶从财务软件起步发展至今,其ERP承载的数据包括财务、采购、生产、销售、后勤等,更加多维丰富,围绕这些企业内部外部数据,可以做精准营销与客户洞察,找到真正有信贷意愿的小微企业,同时也可以降低欺诈信贷,并给小微企业提供个性化信贷服务,“这是小企业信贷未来发展的一个趋势”董聪表示。

风控:多维数据动态监控

事实上, “交易风险难识别”和“经营信息难掌握”,目前已经成为小微企业两大信贷风控痛点。贷前、贷后数据缺失是传统金融机构对小微企业“爱莫能助”的主要原因,在此背景下, 数据赋能型的融资工具,以其在风险监测方面的优势,受到了金融机构的青睐。

举例来讲,据了解,在供应链金融方面,金融机构常以核验发票来确认小微企业交易的真实性来决定是否发放贷款,但这里面存在如人工核验导致的效率低下、票面信息不全面、难以发现多头融资、难以监控贷后交易等风险痛点。

针对这些痛点,金蝶征信给出的解决方案是,通过大数据和人工智能技术连接金蝶原有数据库,提供一站式的发票核验、分析、监控服务。具体的技术特点包括:支持拍照及机器彩扫识别、秒级解析查验真伪、批量全天后自动化发票监控,T+1反馈发票状态变更,多头融资预警,SaaS服务并支持私有化部署方案等,重点解决企业“交易风险难识别”的风控痛点。

此外,在“经营信息难掌握”痛点上,亚洲保理副总经理柳方认为,随着金融环境的复杂化,单一数据、静态财务报表等信息,越来越难以满足金融机构的风控需求, 多维度、动态性的小微企业数据变得越来越必要。

对此,董聪建议,通过财务数据系统、配套资金管理系统、行为日志系统三方面构建起企业的“信用账本”,减少企业数据的静态化、单一化、易篡改造成的数据失真风险,并且在技术上做到全量数据采集、自动增量同步、大数据深度模型分析、贷后自动化风险监控,以此来全方位及时监测企业异常信息。

征信:区块链、数据生态圈的尝试

征信业在国内处于刚刚起步阶段,国家的征信条例2013年正式推出实行,尤其在企业征信这一领域更是如此,许多企业面临着征信缺失与征信阻隔的难题。

对于这一点,蒋希勇深有体会,他介绍到,传统的供应链融资里,基于核心企业的信用只能传递一层,二三级上下游小企业往往难以获得信用担保。

针对这种“信用传递隔断”的痛点,联易融与其大股东腾讯合作,今年推出了一个基于区块链技术的核心企业信用穿透式传递的解决方案。据了解,联易融基于腾讯区块链底层技术框架,以应收账款为底层资产、以债权凭证为交易记账主体,利用区块链技术去中心化、加密安全、不可篡改的特点,在中心数据垄断难题、信用认证难题、信息不对称难题等方面取得突破进展,实现了债权凭证的流转。

除了针对具体痛点之外,柳方还从全局角度提出了一个 通过数据生态圈来重新定义“企业信用”的思路。

他表示,“过去经营企业讲究拥有资源和核心能力,但在当前环境下,我们跟整个生态圈里面其他企业的连接比拥有资源更加重要。过去我们只看税务数据,这个不能做到很放心。现在金蝶可以提供企业的税务数据、报表数据、发票数据等,再加上其它数据公司,我们一起形成一个生态圈,共同用金融科技手段重新定义‘企业信用’。”

柳方表示,“传统的现金流报表里面我可能识别不了(一些企业风险),我可能更愿意看他到底有没有准时发工资,如果工资都不能准时发那肯定有现金流的问题”,所以,在小微企业征信方面,金融机构实际上需要更多创新的技术支持、更多功能的监管帐户、更开放的对帐系统、更可靠的贸易真实性验证平台,这些都离不开围绕小微企业的数据生态圈的建构。

时间:2018-09-19 22:36 来源: 转发量:次

声明:本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,不为其版权负责。如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。

相关文章:

相关推荐:

网友评论: