大数据风控将助推网贷中介平台转型

近年来,人工智能、区块链、、等新技术的不断涌现,越来越多从事助贷行业的金融科技公司意识到,大数据作为当前金融科技的重要依托,在风控体系中发挥着至关重要的作用,而大数据风控也在近几年成为了各大金融科技企业争相布局的重要据点。毋庸置疑的是,大数据风控不仅能有效提高金融服务的效率和安全性,降低风控成本,还能促进风险管理差异化和业务人性化,在金融科技业中有着重要作用。

尤其是今年7月17日发布了《商业银行互联网贷款管理暂行办法》(以下简称《暂行办法》)。《暂行办法》的出台,让助贷业务获得监管认可,进入合规发展通道,同时政策也允许围绕线上贷款业务的其他机构,如大数据、风控建模、智能风控等公司,在暂行办法条款约束之下健康地发展。可以说,2020年是助贷业务合规发展的开局之年,行业即将进入“黄金发展期”。

首先,从互联网金融开始,线上借贷业务经历了近十年发展已经趋于成熟化。并且互联网金融催生出了“大数据风控”等技术。再者,对于那些自身具有一定技术能力的互联网金融平台来讲,合规发展助贷业务、金融科技业务,在当下整个宏观政策指导的背景下,正是转型的最佳时机。

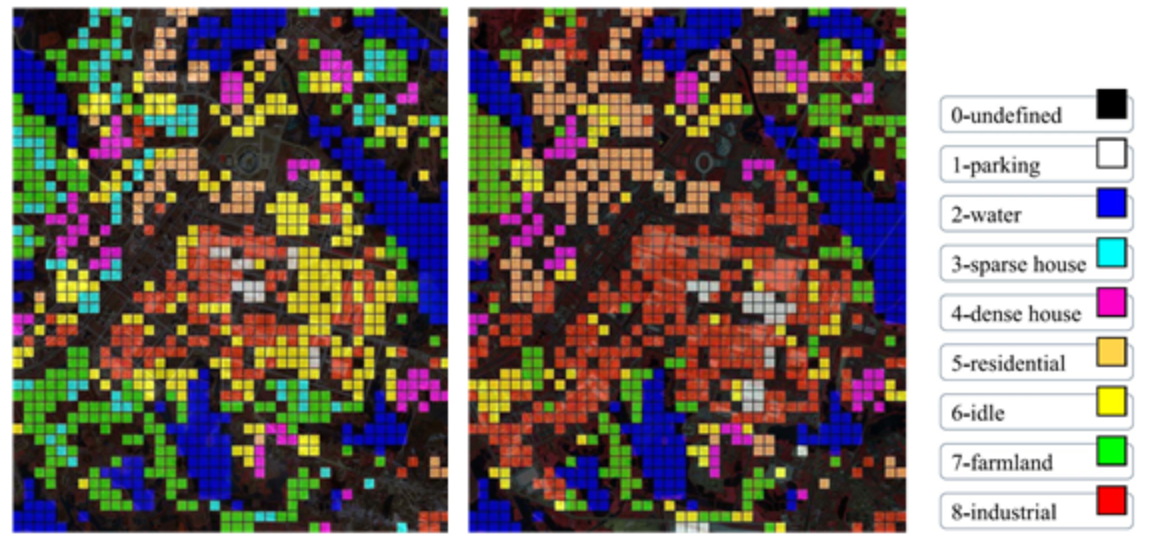

其次,大数据风控是当前网络借贷中介结构转型升级的重要一环。当前的实时大数据处理平台可以为其产品运营、风控、营销预测等场景提供全数字化支撑。利用领先的人工智能技术,可在秒级内对数据进行整合分析,从而计算出客户的风险程度。根据相关政策规定,遵照“法治化、市场化、信息中介化”的原则,从事网络借贷信息中介相关业务,以互联网为渠道,“为出借人与借款人提供直接借贷信息的采集整理、甄别筛选、网上发布,以及资信评估、借贷撮合、融资咨询、在线争议解决等相关服务”,以实现出借人与借款人的“点对点”借贷服务。平台业务以“小额分散”的业务规模为主,出借人自行选择借款标的,与借款人实现点对点交易,建立民间借贷法律关系。有了大数据的介入,中间各个环节就一目了然,责权利明晰。

值得关注的是,为了打击“恶意逃废债”现象,平台全量业务已经先后接入央行征信、百行征信系统。对精准打击“恶意逃废债”借款人,保障出借人权益有一定的积极作用。

再次,随着大数据风控的发展,金融科技将服务于更广泛的消费客群,技术对金融的赋能效力全社会有目共睹。考虑到部分出借人在借款标的尚未到期时有资金使用需求,平台开通债权转让功能,与出借人在合同中明确约定,只有在服务期满后,出借人才可发起债转申请。出借人申请债转时,其持有的借款标的并未到期,出借人申请债转的实质是为提前债权转让并退出平台服务。

平台作为网络借贷信息中介服务机构在出借人申请债转过程中的角色只是信息中介,在出借人申请债权转让时最大化协助出借人寻找债权受让方,如果有其他出借人愿意受让该债权,则转让成功。如果转让不成功,则出借人需继续持有借款标的到期。对于出借人的债转申请,平台在官网、APP及出借人签署的相关协议中均明确表示不承诺保障债转成功。另外,债权转让是否成功与兑付无关。

随着国家对金融科技的愈发重视,监管的加强,正在让金融科技以迅雷不及掩耳之势飞速的发展与完善,部分金融科技平台也将牢牢把握金融科技数字化转型的关键趋向,完善大数据风控,为用户打造金融新体验。

时间:2020-09-24 00:43 来源: 转发量:次

声明:本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,不为其版权负责。如果您发现网站上有侵犯您的知识产权的作品,请与我们取得联系,我们会及时修改或删除。

相关文章:

相关推荐:

网友评论: